Comprendre l’impôt sur les retraits de capital de prévoyance

Lorsque vous décidez de retirer vos avoirs de prévoyance du deuxième pilier (LPP) ou du pilier 3a sous forme de capital, vous devez vous acquitter d’un impôt spécifique. Cette taxation, souvent appelée « impôt réduit », varie considérablement selon votre canton de résidence et le montant retiré.

Quand êtes-vous concerné par cet impôt ?

L’impôt sur les retraits de capital s’applique dans les situations suivantes :

• Versement du capital de votre caisse de pension (2ème pilier)

• Retrait de vos avoirs du pilier 3a

• Utilisation de comptes de libre passage

• Retrait du 2ème ou 3ème pilier pour un achat d’une résidence principale (EPL)

Cette taxation comprend plusieurs niveaux : fédéral, cantonal, communal et, le cas échéant, ecclésiastique (selon les cantons).

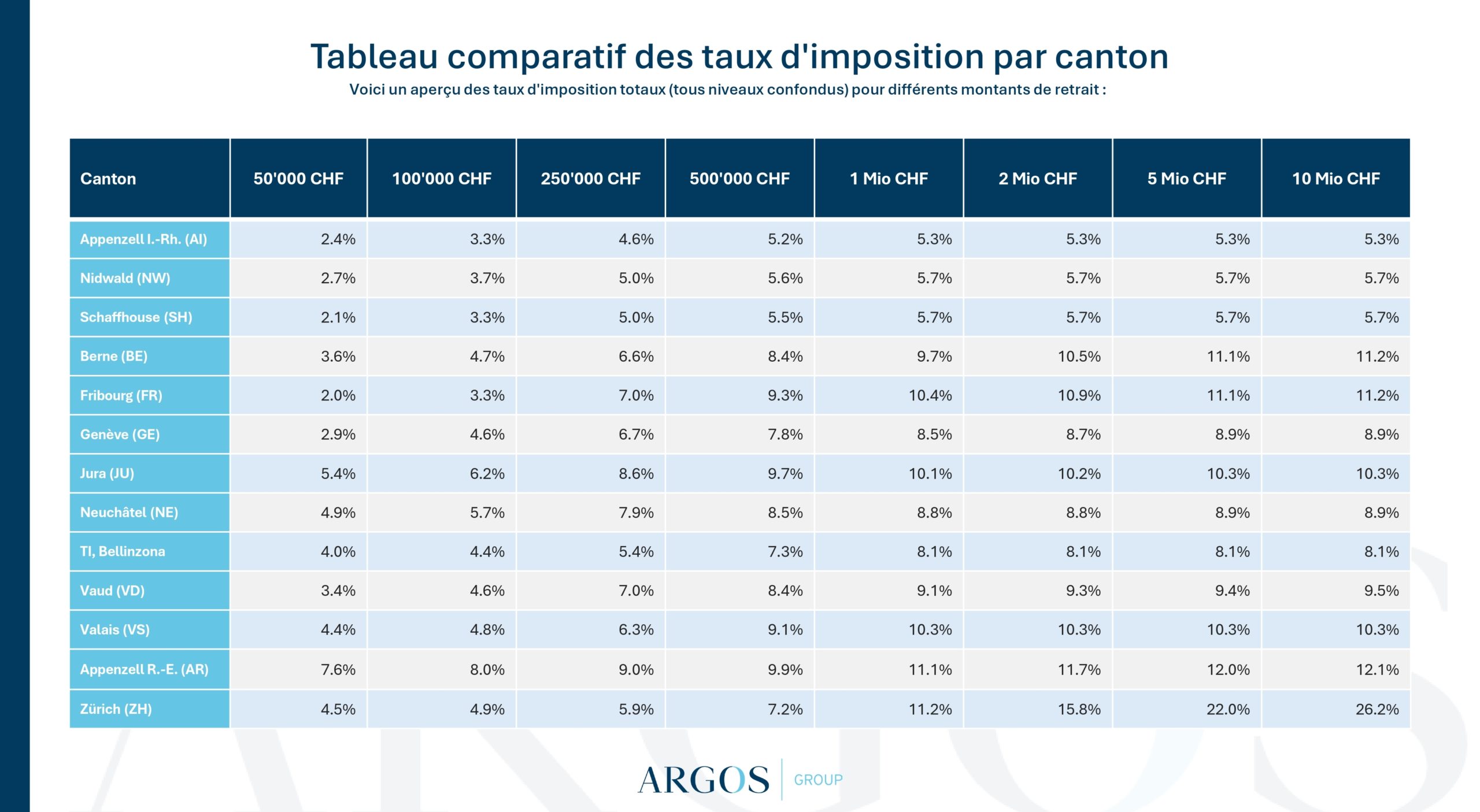

Note : Les cantons alémaniques ont été sélectionnés pour leurs fiscalités la plus avantageuse et la plus désavantageuse.

Les différentes méthodes de calcul utilisées

Les cantons appliquent quatre systèmes principaux pour calculer l’impôt sur les retraits de capital :

1. Méthode proportionnelle aux revenus

Cantons concernés : Confédération, AG, AI, GE, LU, NE, NW, OW, SH, SO, VD, ZG

Cette méthode calcule l’impôt comme une fraction de ce qui aurait été dû sur un revenu équivalent. Elle garantit une réduction significative par rapport à l’impôt ordinaire sur le revenu.

2. Système du taux de rente

Cantons concernés : GR, SZ, TI, VS, ZH

Plus complexe, cette méthode :

• Calcule d’abord le montant de rente équivalent

• Détermine le taux d’imposition sur ce montant

• Applique ce taux au capital total retiré

3. Barème spécifique aux prestations en capital

Cantons concernés : AR, BE, BL, BS, JU, ZG

Ces cantons ont créé des taux d’imposition distincts, progressifs et spécifiquement dédiés aux retraits de capital. Ces taux sont indépendants du barème de l’impôt sur le revenu.

4. Taux fixe simplifié

Cantons concernés : GL, SG, TG, UR

La solution la plus simple : un taux d’imposition unique applicable quel que soit le montant retiré. Seul l’impôt fédéral progressif fait légèrement varier le taux total selon le montant.

Conseils pratiques pour optimiser votre fiscalité

Timing du retrait

• Évitez de retirer simultanément du 2ème pilier et du pilier 3a la même année

• Étalez vos retraits sur plusieurs années si possible

Choix du canton

La différence entre les cantons peut être substantielle. Pour un retrait de 500’000 CHF, l’écart peut dépasser 2% entre le canton le plus favorable et le moins favorable.

Planification patrimoniale

Consultez un conseiller financier avant tout retrait important. Une planification adaptée peut vous faire économiser des milliers de francs.

Points clés à retenir

• L’impôt sur les retraits de capital est généralement plus avantageux que l’impôt sur le revenu ordinaire

• Les différences entre cantons sont importantes et justifient une analyse approfondie

• La planification du timing des retraits peut générer des économies substantielles

• Chaque situation est unique et mérite une étude personnalisée

Cet article est fourni à titre informatif. Pour des conseils personnalisés, consultez l’équipe d’Argos group ou votre conseiller en prévoyance.

Argos group. Maitrise. Clarté. Engagement. www.argos-group.ch